会社の設立を考えるとき、まずは設立する会社の形態を決めなければなりません。

現在一番多く設立されているのは株式会社ですが、株式会社に続いて多く設立されているのが、合同会社です。

今回は、合同会社の特徴、株式会社との違いや、メリット・デメリットを解説します。

目次

合同会社とは

現在日本で設立できる会社の形態は、株式会社・合同会社・合名会社・合資会社の4つです。

- 株式会社

- 合同会社

- 合名会社

- 合資会社

合同会社はこの中でも一番新しく作られた会社形態で、アメリカのLLC(Limited Liability Company)をモデルとして設計されています。

合同会社の特徴

株式会社と同様に会社の債務に有限責任であり、また経営上の意思決定のプロセスが迅速に出来ることが特徴です。

小規模事業を法人化する際によく利用される会社形態であり、現在では年間に設立される会社のうち約2割は合同会社です。

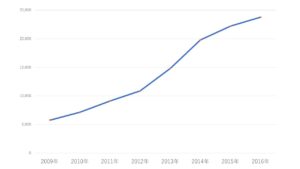

さらに、政府統計の総合窓口「e-Stat」の資料によると、合同会社の設立件数は以下のように推移しています。

設立件数の推移

| 年度 | 設立数 | 設定全体の占有率 |

|---|---|---|

| 2009年 | 5,771社 | 6.7% |

| 2010年 | 7,153社 | 8.2% |

| 2011年 | 9,130社 | 10.2% |

| 2012年 | 10,889社 | 11.9% |

| 2013年 | 14,851社 | 15.1% |

| 2014年 | 19,808社 | 18.6% |

| 2015年 | 22,223社 | 20% |

| 2016年 | 23,787社 | 20.8% |

これを株式会社の設立件数と比較すると、以下のグラフのようになり、非常に合同会社の設立数が増えてきていることがわかります。

では、その魅力はどういった点にあるのでしょうか。

合同会社と株式会社の違い

設立コスト

まず株式会社と合同会社、双方の決定的な違いについてですが、1点目は会社を設立する際にかかるコストの違いが挙げられます。

設立時、単純にかかる費用面だけで両社を比較してみると、株式会社の設立コストよりも合同会社の設立コストが断然安いということがおわかりかと思います。

株式会社を設立するためにかかる費用としては、まず定款用(紙ベースのもの)収入印紙代で40,000円ほどかります。

他には証人に支払いをしなくてはならない手数料として50,000円ほどかかり、定款の謄本手数料としてページ単価250円の計算ですと、ページ数によりますがおよそ2,000円ほどコストがかかります。

最後に会社の登録免許税として150,000円の支払い、または資本金額の0.7%、双方を比較したうえでどちらか金額が高い方が適用され、その金額が支払わなければならない費用の対象となります。

結果的に会社を設立し役所に届け出をして、トータルで支払う設立コストの費用は約210,000〜250,000円程度となります。

反対に合同会社を設立する場合は、定款用(紙ベース仕様)収入印紙代で40,000円ほどかかるのは株式会社と同じで、登記免許料は株式会社の半額以下となる、60,000円の支払いで済みます。

こちらも資本金額の0.7%算出した額と比較したうち、どちらか高い方の金額を支払うという形式になります。

ポイントとして株式会社の設立とは違い、合同会社設立の際は定款の謄本手数料が不要となるため、会社設立時のコストを抑えることができるということです。

結果的に役所への届け出をしてトータルで支払う費用は株式会社設立のコストよりも安く済み、最低で60,000円から設立できます。

高くても100,000円のコストで済みますので、株式会社の設立費用と比べかなり安いです。

ちなみに、どちらのケースにも共通項目となる定款用収入印紙代にかかる40,000円に関しては、紙仕様で定款を作成する場合のみ必要となる経費なので、電子定款として作成される場合は不要となりますので、その分コストを抑えることができます。

経営スタイル

続いて、双方会社組織における経営スタイルの違いについてご紹介いたします。

まず株式会社の方では、設立の際に出資を行っている株主が存在し、彼らには共益権が与えられています。

これは経営方針における決定をすることが可能となる株主総会の構成員となる権限が付与されるということです。

株主の権限の強さは保有する株のパーセンテージによって異なりますが、全体の過半数超えとなる51%以上の株を保有している場合には、あらゆる会社の決定事項に対してもっとも強い権限が与えられます。

しかし株式会社の多くの組織図では株主であり出資者といった立場であっても、必ずしも経営に参加し方針やルールなどに口を挟むというわけではなく、一般的には経営に関しては一切口出ししないというスタイルの株主がほとんどです。

そのため会社のオーナーである株主が現場での業務を取り仕切る上での責任者として社長のポストを担う人財を雇用し、会社の経営方針をその人に一任させるというスタイルが基本となります。

このように会社の経営方針を定めていく社長が主体であることと、事実上の会社の株主オーナーが別人で構成されていることが株式会社の組織図における特徴であり、これを俗に「所有と経営の分離」と呼んでいます。

一方で、合同会社は株式会社とは異なり、出資者全員が原則として経営方針の取り決めなどに参加しなければならないというスタイルになります。

つまり、会社を所有するものと経営するものが一致している、という図式になることが一般的な形式となります。

ですので株式会社のように株の保有数や出資金額の違いにより、決定権に関する強さなどの力関係が異なるということもありません。

また出資者は、全員が合同会社内における社員であるという扱いとなり、その中でも株式会社でいうところの取締役のような重役なポジションを担う「業務執行社員」と、代表取締役や社長のような重役なポジションを担う「代表社員」を選出して決めていきます。

構成される社員の中でスキルや特徴を活かした経営スタイルとなるのが大きな特徴です。

また代表者や重役の社員には株式会社の場合は任期という設定があり、ある一定の期間をすぎると新しく任命される方と交替となることが一般的ですが、合同会社の場合、ポストの任期設定がないため長期間にわたってそのポジションを務めるというケースも珍しくありません。

議決権や利益配分

株式会社では、出資の金額がより多い株主のほうが方針やルール決定などにおける議決権を強くもっています。

会社の業績によって生まれた利益も出資額に応じて分配されます。

ゆえに出資額が多ければ多いほど利益からの配当金も増えるということになるのです。

ある意味株主のステータスとしては株の保有数ですべてが決まるといっても過言ではない世界なのかもしれません。

上記でもご紹介したように過半数以上の株を保有していなければ議決権の強みもそこまでなく、経営について口出しできる項目についてもある程度の制限があるなど、株主間での格差が生じるのが一般的となります。

一方で、合同会社では株式会社とは異なり、出資額の金額による権限の強さなどの優劣が存在しません。

したがって出資額に関わらず、出資者の社員全員が対等に意見を述べられる議決権を持っているということが大きな特徴です。

また、利益が出た際の配当金の分配率においても、株式会社とは違い出資額に関係なく自由に設定することが可能なのです。

原則としては利益分配率は出資者に対して平等に支払われる事が多いのですが、業績や経営に対する貢献度が高かったり、利益還元に大きく関与する結果を出したりした出資者に対して、他の出資者より少し多めに配当金を支払うなどの微調整を行うことも可能なので、実力主義であったり正当な評価を受けられやすく、モチベーションや機動力を高められる組織づくりをしたい会社にとっては前向きにとらえられやすいスタイルを生み出すことが可能です。

機関設計

株式会社では、会社本体とは別に株主総会という機関が設けられます。

これは出資者となる株主全員が機関の構成員となっており、株式会社における基本的な経営方針や意思決定、重要事項などをここで決めることが可能となります。

株主総会で決定した会社の企業方針や重要事項は、次に取締役会のほうへと持ち込まれ協議されます。

取締役会に参加するメンバーは、株主総会で任命された3名以上の取締役で構成されるもので、会社の財産・借金に関する取扱いについて話し合いや対応手段を決定したり、任期満了に伴う際は次期役員としての適任者を新たに選出するための話し合い、あるいは既存のポストに在籍する取締役になんらかの不備や不満があるなどの場合は、改めて人選を見直し解任させたりする協議を行うことができます。

取締役会を開く時期は不定期ですが大体年に4回程度、四半期にわけて開催されることが多く、銀行からの融資面や社会・地域に対する信用度を高めるなどの効果があると言われてます。

一方、合同会社では会社を所有するオーナーと経営陣が同じメンバーで構成されていることから、株主総会や取締役会などの機關を別途設置する必要がないため、基本的には存在しません。

ただし必要に応じて、定款で社員総会などの機関を別途設けることは可能です。

このため、合同会社は組織設計の自由度が高く、会社の経営状況や市場動向に合わせてフレキシブルに対応できる組織の運用を行いたい会社に向いていると言えます。

合同会社のメリット

以上のように両社の特徴の違いがわかったところで、ここからは合同会社のメリットを3つの観点から解説していきたいと思います。

設立コスト・ランニングコスト大きくを抑えられる

前述でご紹介した通り、合同会社は株式会社と比べて半分以下の費用で会社を設立することができます。

また、設立後の会社運営における経費など、ランニングコストの面においても合同会社の方が安く済むため有利となりやすいのです。

株式会社では決算公告を行う義務があります。

これは株主に業績の数値や会社の財政状況を公にし、社会的に信頼性や健全な会社であることをアピールする目的で行われるものです。

公告の仕方は3つあり、日刊新聞の広告掲載による公開が主流となっています。

この際掲載費などの費用面で10万円以上、高い場合ですと100万円程度コストがかかる場合もあります。

その点合同会社には決算の広告義務がないため、これにかかる費用(年間目安6万円)を節約することができるというメリットがあるのです。

さらに、合同会社では役員の任期を設定する必要がないため、役員の再登記にかかる費用もありません。

ちなみに株式会社ですと前途でご説明したように、役員には任期が設定されており、取締役会で次期役員を新たに選出するという形式があります。

その際には役員を再登記しなければならず、登記代として約35000円程度のコストがかかってしまいます。

このように、合同会社は設立時のコスト、設立後の運営におけるランニングコストの面でも、株式会社に比べ大きなメリットを享受できるため、なるべく費用を抑えながら会社を運営していきたいという考えの方には非常にオススメです。

合同会社のランニングコストに関しては、以下の記事でも紹介していますので、併せて参考にされてみてください。

手続きが簡単

合同会社は会社の所有と経営が一致しているため、設立やその後の運営に関わる手続きも株式会社と比べて非常に簡単です。

株式会社で必要な定款認証、役員の選任手続き、決算公告、取締役会や株主総会の開催など、諸々の決定事項に関して様々な手順を追わなくてはなりませんが、合同会社の場合はそれらを一切行う必要がありませんので事項決定も非常に簡潔でスムーズにできます。

組織運営を柔軟に行うことができる

合同会社は株主の意向に左右されることなく、迅速で柔軟な意思決定を行うことができるのが強みだと言えます。

株式会社とは異なり、組織のあり方を会社に合わせて定款で取り決めることができます。

合同会社のデメリット

信用力が低い

合同会社のメリットは、株式会社と比べて設立時にかかるコストや運営後のランニングコストが安く抑えられ、組織の運営に関しても面倒な手続きや特別な機關を設けるなどの手間を必要としない点です。

しかし、これは対外的にみると「会社に資産がなく、組織の基盤が整っていない会社」と見なされるため、会社としての信用力を失ってしまう要因にもなります。

信用力の低さが露呈されてしまうことで、経営面において大会社との重要な取引、また運用に際して銀行からの融資面などにおいて不利となるケースがあります。

このため、会社としての信用力は株式会社よりも低いと言えます。

資金調達の選択肢が少ない

合同会社では、当然ながら株式を発行することができません。

そのため、株式会社のように上場をすることでの資金調達をするということができません。

また、株式の売買差益を狙う投資家やベンチャーキャピタルなどから出資を得るということも期待できません。

つまり、合同会社は多額の資金を調達するには向いていない会社形態であるということになります。

将来的に会社を大きくし、上場を目指して会社設立をしたいという場合は必ず株式会社で設立をするという選択肢にする必要があります。

出資者の人間関係が経営に影響する

合同会社のメリットは、株式会社と違い会社運営に関して複雑な手続きや別途面倒な機關を通す必要がなく、迅速で柔軟な意思決定ができることです。

しかし、これは裏を返せば「客観的な意思決定のプロセスが足りない」ということにもなるのです。

つまり内部での主観的な意思決定のみで会社の方針や基盤が決まってしまうため、世間や市場からどのように対外的な評価をされている会社なのかという点から盲目化してしまい、最悪の場合は経営がうまく基盤に乗らなくなるといったケースも考えられるのです。

このため健全経営がうまくなされなかった場合などには、出資者同士が意見の食い違いなどで対立してしまったり、会社以前に人間関係が悪化してしまうことにより、ダイレクトに経営状況に対しても悪影響を及ぼす可能性があるということです。

具体的な例でいうと、合同会社の特徴でもある「出資金額に関わらず対等な議決権がある」ということが、実際には出資額の多い出資者と少ない出資者の間で軋轢を産むケースが多発しているのが実情です。

株式会社のように一部の重役のみに決定権があるのとは違い、合同会社ではすべての社員に対し業務の執行権が付与されることから、様々な意見による経営方針の混乱を招くといったケースも考えられます。

株式会社のメリット

社会的信用を得やすい

株式会社を設立する上で、大きくわけて3つのメリットがあります。

まずはもっとも基本的な事項としまして、世間から社会的な信用を得られやすいというメリットがあります。

理由としては、世間的な認知度が高いことや、社内や取締役会、株主総会などで決定され会社の経営方針、規則や基本的なルールなど運営していくうえでの基盤作りや重役などの組織体制がしっかりととれているため、事業展開における取引先との交渉に有利であったり、銀行など金融機関からの融資においても信用度を勝ち取りやすいのです。

大手の取引先や銀行などは個人事業主や合同会社など資本金が少なく小規模な会社とは社会的に信用度の低さから提携をしない方針のところも多いので、株式会社の規模ではそういった大きな取引先としっかりと提携できる可能性も高まるのです。

また人財募集の際には求職者からの信頼度も得られているためより良い人を採用しやすいというメリットもあります。

資金調達がしやすい

株式会社はその名の通り、会社の株を発行し購入してくれる出資者を募ることができます。

会社の将来性や期待値に応じて、支援者が株を購入してくれることで会社の運転資金となるお金を調達しやすいというメリットがあります。

反対に合同会社ですと株の発行ができませんので、前途でご説明したように資金調達が困難なケースが多いという違いがあります。

出資者の責任が有限である

出資者の責任には有限と無限の2種類が存在します。

株式会社の場合、出資者は有限責任に該当する決まりになっており、これは会社が倒産することになった際、債務整理のときに出資していた金額相当の補填をしなくてはいけないという責任を負わされるということです。

しかしながら出資額を超える額の補填まではしなくても良いという上限がきっちりとあるため、出資者側としては無理のない範囲でその会社を支援することが可能ですし、業績向上による利益配当も出資に見合った額で支払われるので、双方でメリットと捉えられることが多いです。

設立者である会社のオーナーはこういった株主への責任転換をうまく活用して、負債を抱えた際のリスクを軽減できるメリットがあります。

反対に合名会社や個人事業主など小規模な会社である場合、無限責任に値するケースとなりますので、倒産などで生じた負債が発生した場合、その全額を請け負わなくてはいけなくなるため、出資者へのリスクは金額によっては相当な負担となるケースもあります。

株式会社のデメリット

会社費用が高い

前項では株式会社を設立する上でのメリットをご紹介しましたが、必ずしもいいことばかりではありません。

反対にデメリットとしてもっともよく挙げられる項目では、合同会社の設立と比べかかるコストが割高であるという点です。

前途でもご説明した通り、実際に両社の設立費用のコストを見比べますと一目瞭然です。

株式会社の設立費用の平均は25万円前後、対して合同会社の場合は最低で6万円から可能なので、およそ19万円の差が生じます。

資金繰りが調達に苦戦している場合、合同会社を設立するという方が簡単で安価に立ち上げやすいということになります。

決算公告の義務がある

株式会社の立ち上げの際にかかるコストの高さをみると、設立時にかかる費用のみではなく運営がスタートしてからのランニングコストも割高となる点が多く、そのあたりをデメリットと捉えられることも多いです。

株式会社では業績や運営状況を世間に公表しなくてはならないという決算公告の義務があります。

この際一般的な公開の仕方としてテレビやインターネット上など様々なメディアを通じて売り上げや業績の状況を数値や前年度との比較パーセンテージなどで開示するケースがありますが、日刊新聞などで掲載したり、電子公告などを利用する際には掲載料などの広告費が経費としてかかります。

会社の規模などによりまちまちですが、高額な場合は100万円を超えるケースもあります。

コスト面では出資額が太くなるためデメリットに感じられることですが、公告を開示することで社会的に得られる信用や、会社のイメージ戦略などへの影響もでるため必ずしもデメリットだけには転じないという考え方も可能です。

ちなみに合同会社ですと決算公告の義務がありませんので、それに関わる費用もかからないのです。

役員の任期が有限である

株式会社では株主総会で選出された3名以上の役員から構成される取締役会という機関での協議において、多数決などで重役のポストを担う役員を誰に任命するかを選定して決めなくてはなりません。

しかし各役職には任期が設けられており、4半期に一度くらいのペースで定期的に人事の見直しがあります。

その時の会社の状況、業績への影響度、社内の秩序などあらゆる側面から適任者を見定め配属していくため、必ずしもポストにつけても安泰であるとは言い難いのです。

ちなみに合同会社の場合、役員の任期制限は特に設ける必要がありません。

合同会社の設立方法

会社の基本事項を決める

これまで株式会社と合同会社の双方の観点から、設立に際しての特徴や違いのポイントとなる項目をご紹介してきましたが、ここからは合同会社の設立をする際の方法についてさらに詳しく解説していきます。

新規で合同会社を設立する際には、基本事項となる項目を固めていくことが大事です。

まずはもっとも重要な会社名を決定するところからはじめていきましょう。

社名の名称にはかならず「合同会社」というワードを含める形で名称を作成します。

作成の際には様々な案を出されると思いますが、同一県内や市町村に同名の会社がないか、似たような名称の会社がすでにないかなども下調べしておくと良いかと思います。

社名が確定しましたら後に手続き申請などでも使用機会がでてきますので、社印を作成しておきましょう。

基本的な作成条件としましては、8㎜〜25㎜平方メートルの大きさで正方形の中に納まる形のもので作成をする必要があります。

定款を作成する

次に会社の基本的な方針となる定款を作成していきましょう。

定款は会社における憲法のようなもので、ここで定めた方針をもとに会社が成り立っていくという基本方針を掲げる重要なものになります。

定款の作成には以下の6つのポイントがあり、これらを決めなくてはいけません。

① 商号(社名)の決定

会社の顔をなる社名になりますので非常に重要な事項です。

② 会社の事業目的を明確にすること

どのような業務を行う会社なのか?を明確にしておかなくてはなりません。

大まかにはカテゴライズされているものがありますので、もっとも当てはまる業種を選定します。

③ 会社本店(本社)の所在地住所

本社を構える場所の決定とその住所になります。

④ 社員(合同会社なので出資者と同じ)の氏名と住所

ここでいう社員とは従業員ではなく、出資者を指します。

⑤ 会社債務への責任についての明確化

関節的な有限責任となります。

⑥ 社員の出資金や現物出資の内容について

出資金の額や現物での出資内容をすべて把握しておく必要があります。

万が一の倒産や負債時に有限責任における支払い義務の管理にも必要となります。

出資金を払う

会社設立に伴う出資金を決定し支払います。

ちなみに出資金の額は1円からでも設立は可能です。

しかし設立後、金融機関や主要な取引先との兼ね合いもあることから、一般的には300万円程度は支払うことが多いです。

支払い方法は設立時の代表社員となる方の個人口座を活用し、出資者となる社員各々で定めた出資額を振込形式にて支払っていきます。

この際仮に出資金を1000万円以上に設定した場合、消費税の免税事業者になれなくなってしまいますので注意してください。

登記申請を行う

出資金の支払いと定款の作成が完了しましたら、法務局へ行き会社設立のための登録申請の手続きを行います。

登録の申請日は会社の設立日ということになりますので、設立時にゲン担ぎをされたい方、記念となる日にちなどを気にされる方は日程を調整して申請をするように注意が必要です。

また月初の1日に申請を行った場合、月額で6000円程度法人税が申請日の当月からかかっていまいますので、大抵は2日以降で申請をされることが一般的です。

ちなみに申請の仕方には3つほど方法があります。

上記のように法務局の窓口に直接行き手続きをする方法と、郵送で必要書類を法務局宛てにおくって申請する方法、あとはインターネットと使ったオンラインでの申請方法があります。

申請の際に書類などで不備があった場合は担当者から修正依頼の連絡がはいりますので、必ず連絡のつく電話番号などを記載しておきましょう。

不備など特に問題なければ大体申請してから1週間から10日間程度で設立の公認がなされます。

ただし設立の処理が無事に完了したとしても、法務局から手続き完了の連絡はありませんので、期間がたちましたら確認するなどを要しますので念のため注意しておく必要があります。

各種届出を提出する

法務局での登録申請を終えますと会社自体の設立はできますが、実際の運営に際しての事業はまだ開始できない状態です。

ここから先重要な事項としては事業を開始するための各種届出が必要となります。

会社名義での銀行口座を開設したり、国や都道府県、市町村に対して税金の届け出を申請したり、代表者と従業員たちの社会保険に関する申請手続きなどを要します。

ちなみにこれらの届け出をする際には登記簿謄本と印鑑証明書が必須となりますので、事前に作成して準備しておく必要があります。

特に会社名義の銀行口座の新設は近年の犯罪傾向から審査が大変厳しくなってきているため、事業所や本社の事実環境をしっかりと整備したのちに窓口へご相談に行かれることをお勧めします。

合同会社設立に税理士は必要?

合同会社においての税理士意味

合同会社を設立するにあたり、その後の運営も含め税金対策や資金繰りに関しての相談役として、専属の顧問税理士と契約をするという方が多いです。

その理由としては法人税に関する全般の相談ができることで、会社として絶対に行ってはいけないボーダーラインなどの基準も教授してくれるため、健全経営を成しえるためにはなくてはならない必要不可欠な存在なのです。

では顧問税理士との契約で会社にとってのメリットにはることにはどのようなことが考えられるか、以下の項目に沿って解説してきましょう。

決算の申告を任せることができる

合同会社においては毎期ごとに税務申告をしなければいけないという義務があります。

税務申告をする際には膨大な対策案や豊富な専門的な知識を要しますので、個人で解決するのは得策とは言えません。

税務に長けた顧問税理士にすべて一任する方が賢明であることは間違いありません。

税務申告をする際には節税対策についてや税額控除のやり方など細かく難題が発生しますので、それらの処理にすべて対応してくれます。

助成金を受け取るための助言をもらえる

税理士のネットワークは通常では開示されていない情報もたくさんあります。

税務処理のみならず、助成金や補助金に関する申請の仕方や成功事例なども数多く保有しており、当事者によりフィットする妙案を提案してくれることも期待できます。

合同会社では資金繰りに苦労するケースが多いので、国からの助成金や補助金はしっかりと活用していくことは必要不可欠と言えます。

補助金の申請をして受理されるためには入念な事業計画などを提出しなければなりません。

どのような情報を取り入れると加点となりやすいかなどのノウハウももっているため、助成金などの対策にも税理士を大いに活用すると良いでしょう。

資金の運用に関しての助言をもらえる

前途でもお話したように助成金や補助金での資金補填は抜け目なく行うものとして、更に運営資金の調達などについても助言をしてくれる税理士も多く存在します。

前年度の決算書を元に今すべきことや長期的に計画を立て、これから将来を見据えた上で、今後取り組むべく事業展開などについても的確なアドバイスを受けることができます。

利益を生むためにはある程度の投資も必要になりますが、その際の見立てにおいても有益な情報を共有してくれることでしょう。

金融機関からの融資面における得策や取引先となる企業の情報など、あらゆる側面から会社をバックアップしサポートしてくれる存在となってくれるはずです。

税理士に顧問してもらうメリット

帳簿作成時に支援を受けることができる

合同会社は税務申告をする際、青色申告をしておくと良いケースがあります。

例えば仮に赤字決算となってしまった年度では支払いを翌年以降に繰り越す形で所得から控除することが可能になります。

会社設立直後は業績が安定していないことも多いため、ある程度起動にのってから運営状況をみつつ無理なくこなすことができ、余裕ができた時に処理対応するという柔軟な対策を講じれるのです。

ただしこの申告をする際には帳簿を作成しておかなければいけません。

日々の経理処理などをしっかり書類として残しておかなくてはいけませんので、簡潔に処理対応できる方法が望ましく、その点に関しても取り扱い方などでアドバイスをしてくれる税理士が多いです。

効果的な節税が行える

会社の節税対策といえば経費計上がもっとも有名ですが、なんでも経費で落とせるわけではありません。

どこまでが経費として挙げられるボーダーラインなのかという見極めに関しても教えてもらえます。

他にも保険に加入したり社用車を購入するなどして節税をする方法があり、これらをうまく駆使しながら経営にも役立てられるアドバイスを税理士から受けることができます。

経営指針を提示してくれる

経営の指針に関しては専門の経営コンサルタントを別途顧問契約される会社も多いですが、最近の税理士はスキルが高く経営に関する指針もできる人も多いのです。

一人二役でサポートしてくれる方であれば顧問契約にかかる経費もおさえられて一石二鳥です。

経費の金額から考えても税理士の契約は月々3万円程度で済みますが、経営専門コンサルタントとなると15万以上かかる場合もざらにあります。

そのため税理士と顧問契約をする際は、経営指南のスキルに長けているかも事前に調査しておくといいでしょう。

税理士に顧問してもらうデメリット

顧問費用がかかる

では反対に税理士との顧問契約に関してデメリットとなる点を解説していきましょう。

当然ながら契約なので顧問費用としての経費が毎月かかってきます。

税理士は法人または個人でやられている方も多く、相場と比較して大きく変わる契約料を提示してくることもあります。

個人事務所の方でしたら値段交渉などもできるかもしれませんが、大手の事務所などでは金額も高くコストが跳ね上がる可能性が高いです。

しかしその点経営指南にも長けていたりスキルの高い税理士を多く抱えていることもありますので、しっかりと面談をして安心して任せられる方を選定しましょう。

企業情報を開示する必要がある

また顧問契約するために会社の機密情報や運営状況などを税理士に公にしなければならないことをデメリットに感じられる経営者も多いです。

当然税理士には守秘義務がありますので開示され得た企業情報を口外することはありませんし、税務処理など正確な内容で申告しなければ企業の信用落胆にもつながる危険がありますので、その点は契約するうえで腹をくくるしかないかと思います。

経理の全ての業務を任せきれない場合もある

経理処理では帳簿への記入業務が発生します。

税理士の中にはこの帳簿への記入まで代行してくれる場合と、記入までの業務は行わないというケースが存在します。

もし記入代行はしない税理士であれば、そのために別途経理社員を雇用しなければなりませんので、人件費など別途経費が掛かる可能性があります。

契約の際にはどこまで業務を任せられるかをしっかり確認しておくことが大事です。

税理士を選ぶポイント

顧客に親身になってくれるか

ここからは税理士の顧問契約を検討される方にむけて、選定のポイントを項目に沿って解説していきたいと思います。

まずは大前提としてですが、やはり単に業務遂行をするだけの税理士ではなく、顧客となるあなたの会社のことを思って行動をしてくれるか?ここの冥利に尽きるかと思います。

今会社にとって必要なものが何か、的確に判断しアドバイスとくれるとともに、それを実行に移せる行動力なども伴った人財かは見極めの選定に大きくかかわることです。

もちろん税理士にはできることの限界があります。

しかし自分では対処できない局面であっても他の分野で長けている専門家や機関などと連携をとり、代行サービスを行ってくれる税理士もいます。

範囲外のことは全くノータッチというスタンスの税理士よりも、あらゆる事態に対して親身になってくれる方を選ぶことが大事です。

節税のノウハウをもっているか

税理士の役割としてもっともメインの仕事はやはり節税対策です。

会社として無駄な出費をできるだけ省きたいと考えるのは皆さん同じです。

助成金や補助金などの仕組みも含め、会社に対してどのくらいの利益をもたらしてくれるのか、あるいは節税における豊富な知識をどれだけ持ち合わせた税理士であるかというのも選定するうえで大きなポイントになります。

役員報酬について相談してくれるかどうか

役員報酬とは監査役や執行役員など、会社における重役なポジションを担う人物が受け取ることができる報酬のことで、経営にどのような貢献をしたかという選定のもとで給与とは別に支払われるものになります。

また役員報酬は損金として会社の節税対策に用いられるため、業績にかかわらず毎月同額で設定している会社も多いです。

役員報酬については適切であるかどうかの判断が内部では難しいケースもありますので、外部の人間である税理士からの視点でアドバイスをくれる方を選定するのもいいでしょう。

適正な顧問料金であるか

税理士の顧問契約料の相場は大体月額3万円程度と言われていますが、個人の能力や知名度などによってその差はかなりあるといっていいでしょう。

会社にとってどこまでをやってもらえれば満足かという基準が会社やオーナーの考え方により異なります。

税理士の報酬算出は基本的に顧問料・記帳代行・決算申告の合算料金で計算されます。

立ち上げ当初で利益が少ないときは顧問契約よりも個人の税理士にスポットで依頼するというやり方もできます。

その場合毎月の経費はかからず申告時など面倒な手続きを要する際のみ対応してもらえればいいという場合にもフィットします。

長期的に顧問契約をする場合は高額な契約料でも税務に関する業務に特化したエキスパートがいいのか、低額ながら税務以外の様々な観点から相談ができる方のほうがいいのか、どちらにしてもその税理士にあった適切な顧問料であるかを見極めることが大事です。

決算対策がしっかりできるかどうか

会社にとって決算報告時にいかに対策がとれるかも重要なポイントです。

節税などの知識をうまく活用し乗り切れる税理士が当然好ましいのですが、よく活用される手法として生命保険への加入や、航空機等オペレーティングリースの活用、減価償却資産として処理できる商材への投資などがあります。

いずれの方法も損金として処理できるため、税金対策となります。

メリットばかりが目立ちますが反動的なリスクも当然あります。

その会社でこれらの手法を活用すべきかどうかの判断は税理士に求められますので、適格な処理が行えるスキルがあるかも見極めのポイントになります。

返信が早いかどうか

経営や資金繰りなどにおいて早急な判断をあおられるケースも多々あります。

代表者個人で判断が難しいような事例ケースの場合、どんなタイミングでも即相談でき返答をできるだけ早く対応してくれるかも選定基準として考えておくとよいでしょう。

資金調達がうまいかどうか

会社にとって特に代表者の一番の仕事は資金調達です。

銀行からの融資などで借入をしたり、出資者を募ったり、現出資者から更に追加出資をしてもらえるような動きをしたりなど、いろんな対策を講じなければいけません。

税理士が主に活躍する資金調達には国からの助成金や補助金をうまく取り入れることが挙げられます。

補助を受けるには適正な会社であるかの基準を満たしていなければ成立しませんので、充分な加点をしてもらえるような対策を講じれる知識のある税理士であるか否かは重要な判断材料となります。

経営に関しての理解があるかどうか

前途でもふれたように、税理士の中には経営コンサルタントに関するスキルを有する人材も多いです。

実際業務としては全くの別物と捉えられる両者ですが、税理士の過去の経緯などにも着目してみるといいかもしれません。

もともとはコンサルファームで経営事業をメインにおこなっていた方が税理士に転職しているケースなどがよくあります。

そのような方は経営コンサルと税理士両方のスキルを持ち合わせていることになり、また通常の経営コンサルではわからない業績数値など違った目線からのアドバイスができる場合もあり重宝されることが多いです。

合同会社を簡単に設立するには(まとめ)

今回は株式会社と合同会社の両社における設立時のポイントについてご紹介していきました。

合同会社設立における一番のメリットは、設立コストやランニングコストが安いため、株式会社よりも手軽に設立できることです。

また、設立の手続きに関しても定款の認証などを行う必要がないため、費用もやすく済み、株式会社より手続きも簡単に行えます。

このため、技術力やスキルのある方は会社を辞めて独立し、合同会社を設立しようと考えるケースも多いのです。

しかし会社を立ち上げるということは大変なことです。

ここでご紹介していた両社の違いやポイントにおける合同会社設立の利点は、あくまでも「株式会社と比べて」簡単であるということであり、決して会社設立の手続きを甘く見てはいけないのだと肝に銘じておく必要があります。

設立の際には最低でも7種類の登記書類を用意し、法務局に提出しなければなりませんし、この手続きを個人で行おうとすると非常に厄介で手間や時間がかかる上、書類の抜け漏れのため正常に処理してもらえないなどのリスクも生じやすいのです。

さらに、税金対策についても熟知していなければ、節税面において損をしてしまう可能性すらあるのです。

ですので合同会社を設立する際には専門家に依頼されることをお勧めします。

上記のようなリスク回避や面倒な手続きの工数を全てなくすことができ、確実に会社を設立することができます。

弊社経営サポートプラスアルファは、「日本で一番安い丸投げ会社設立」をモットーにしており、最短1日で会社設立を完了することができます。

合同会社を簡単に設立したい方は、ぜひ一度お気軽にお問い合わせください。

また、「株式会社か合同会社、自分にとってどちらが合っているのかわからなくて迷っている」といったご相談にも対応可能ですのでご連絡ください。

お問い合わせお待ちしております。