✔︎信用保証協会の創業融資の審査基準について知りたい

✔︎そもそも信用保証協会の制度融資を利用する条件は?

✔︎信用保証協会の創業融資を利用する際に必要な書類は?

✔︎信用保証協会の創業融資審査に落ちてしまう人の特徴は?

✔︎審査を通過するために心がけることは?

✔︎創業融資の流れを具体的に知りたい

上記のようなお悩みや疑問を抱えていませんか。信用保証協会の創業融資を通過するためには審査が欠かせません。しかし、「どのような書類を集めればいいかわからない」「審査を通過するためにすべきことが知りたい」など、信用保証協会の創業融資審査においては様々なお悩みがあるのではないでしょうか。そこで、本記事では以下の内容をお届けします。

- 信用保証協会の創業融資を利用するための条件

- 信用保証協会の創業融資を利用するメリット・デメリット

- 信用保証協会の創業融資審査に必要な書類

- 審査時に見られているポイント

- 審査に落ちてしまう人の特徴・通過するために心がけること

- 創業融資の融資実行までの流れ

本記事は、信用保証協会の創業融資を利用しようと考えている方や、どの創業融資を利用すべきか迷っているという方に向けた内容となっています。

本記事を読むことで、信用保証協会の創業融資を利用するために必要な情報が全て理解できます。書類の作成方法から審査を通過するためにすべきことについて。また、「そもそも、信用保証協会の創業融資を利用するべきなのか」と迷っている方に対しても融資を利用するメリット・デメリットという観点もお伝えしていきますので、参考になるはずです。ぜひ、最後までご覧ください。

Contents

信用保証協会の創業融資の利用条件

信用保証協会の創業融資を利用するためには、条件が定められています。審査が行われる以前の問題で、信用保証協会の「信用保証」を受けられない場合には、そもそも創業融資を利用できないということになりますので、最初に確認しておきましょう。

信用保証を利用するためには以下の条件に当てはまる必要があります。

- 1.企業規模(資本金・従業員数)

- 2.業種

- 3.区域・業歴

1・2の条件を満たしているか確認する表を以下に提示します。

|

業種 |

資本金 |

従業員数(小規模企業の場合) |

|

製造業等(建設業、運送業、不動産業を含む) |

3億円以下 |

300人以下(20人以下) |

|

ゴム製品製造業(自動車または航空機用タイヤ及鼻チューブ製造業並びに工業用ベルト製造業を除く) |

3億円以下 |

900人以下(20人以下) |

|

卸売業 |

1億円以下 |

100人以下(5人以下) |

|

小売業・飲食業 |

5,000万円以下 |

50人以下(5人以下) |

|

サービス業 |

5,000万円以下 |

100人以下(5人以下) |

|

ソフトウェア業・情報処理サービス業 |

3億円以下 |

300人以下(20人以下) |

|

旅館業 |

5,000万円以下 |

200人以下(20人以下) |

|

医業を主たる事業とする法人 |

定められていない |

300人以下(20人以下) |

上記表を満たした場合には、信用保証の条件である「企業規模(資本金・従業員数)」「業種」はクリアしたことになります。

しかし、これらの条件をクリアしても申し込み時の管轄区域で事業を営んでいる業歴が極端に少ない場合には、信用保証を受けられないこともあります。こちらの条件を満たすためには、1〜2年程度事業を営んでいることが望ましいとされています。

信用保証協会の制度融資を利用するメリット

上記では、信用保証協会の創業融資を利用するための条件をご紹介しました。この条件を満たした人は、信用保証協会の創業融資を利用したいと考えているのではないでしょうか。

とはいえ、信用保証協会の創業融資(主に制度融資)を利用することで、どのようなメリット・デメリットがあるのかを把握しておかなければなりません。

審査の話をする前に、まずは、信用保証協会の創業融資を利用するメリットについてご紹介します。

主なメリットとしては以下のとおりです。

- 信用保証が付き、融資が受けやすくなること

- 低金利で融資を利用できる

- 据置期間が長い

詳しく見ていきましょう。

信用保証が付き、融資が受けやすくなること

創業者が金融機関に「融資を利用したい」と申し込んでも、基本的には門前払いされてしまいます。なぜなら、創業者は実績がなく、資金不足に悩んでいる人が多いため、返済の目処が立たないと判断されてしまうからです。

金融機関も利益を生み出すことが目的の「一企業」ですので、返済されないことはつまり、金融機関の利益が赤字に近づくということになります。融資を与えようとしないのは当たり前です。

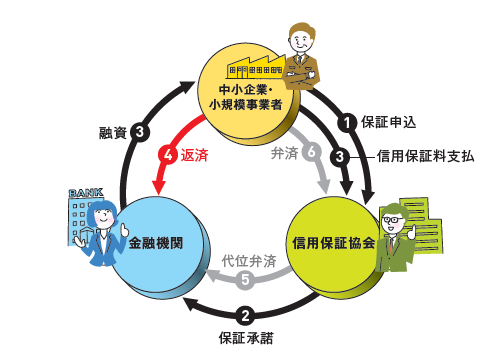

ところが、「必ず返済できます」という人がバックに現れたらどうでしょうか。金融機関のリスクはほとんどなくなるので、融資を与えることができるでしょう。この役割を信用保証と言います。

事業者の返済が滞った場合には国が運営する信用保証協会から代わりに返済(代位弁済)されます。金融機関側からしてみれば、事業者が返済できるかどうかにかかわらず、国が潰れない限りは必ず返済されるので、安心して融資を与てくれるようになります。

創業者で実績や自己資金が少なくても金融機関の融資を受けられることは、大きなメリットです。

低金利で融資を利用できる

信用保証がついているため、金融機関が融資を与えやすいことは前述しました。加えて、低金利で融資を利用できることもメリットとして挙げられます。要するに「信用保証協会」が間に入っていることで、絶対的な信用を与えることができるので、その分金利を低く設定してくれるため、低金利で融資を利用できます。

金融機関は資金不足の事態を懸念して、利子を上げているわけです。融資が金融機関側に返済されず、貸し倒れといったリスクも考えての対策でしょう。しかし、信用保証協会が後ろについていれば、必ず返ってくることが担保されています。どちらに転んでも赤字になることはまずないので、金利を下げて融資を貸し付けても問題ないのです。

ちなみに、信用保証協会を利用した融資の利率は1.5~3.0%の間で定められていることが多いです。

また、信用保証協会が2者の間に入って融資を行う「制度融資」では、地方自治体の利子補給制度によって保証料を下げてくれるケースがあります。そちらを利用する場合においても、実質的に低金利で融資を受けられるでしょう。

据置期間が長い

据置期間とは、利子のみを返済する期間のことです。一般的な融資返済の場合には、「融資元本+利子」という形で返済するのが一般的ですが、創業融資に関しては据置期間が設定されていることが多いです。

据置期間が長いと、資金を増やすのに時間がかかる業種の場合にも、余裕を持って返済ができるというメリットがあります。

そんな、据置期間が設定されている創業融資の中でも比較的長めに設定されているのが、信用保証協会を利用した創業融資です。信用保証協会の「絶対的な信用」によって、融資元本返済が先延ばしされています。

事業の成長に時間がかかる場合には、「据置期間の長い」信用保証協会の創業融資を利用するメリットがあります。

信用保証協会の創業融資を利用するデメリット

ここまでは、信用保証協会の創業融資を利用するメリットをお伝えしてきました。ここからは、信用保証協会を介した創業融資を利用するデメリットについてご紹介します。

- 融資実行までの期間が長い

- 自治体ごとに融資の条件や内容が変わる

- 保証料がかかる

詳しく見てきましょう。

融資実行までの期間が長い

信用保証協会を介した創業融資は、他の金融機関の融資(日本公庫の融資やプロパー融資)と比較して、融資実行までに時間がかかってしまいます。なぜなら、信用保証協会を介して金融機関に申し込みを行うので、1ステップ増えてしまうからです。

たとえば、地方自治体の制度融資の融資実行までにかかる時間は2〜3ヶ月程度だと言われています。日本公庫の創業融資では、1〜2ヶ月程度で結果が出るので、2倍近くの時間がかかることもあるのです。

他の創業準備にも時間をかける必要がある中で、融資実行までの期間が長いことはデメリットなのではないでしょうか。

自治体ごとに融資の条件や内容が変わる

信用保証協会は全国に51機関存在します。加えて、信用保証協会を利用した融資は金融機関の条件に依存するため、一概に「この条件で融資を受けられる」と言えないことがデメリットとして挙げられるでしょう。

たとえば、「創業融資 信用保証協会 (地域名)という風にインターネットで調べてみても、あまり詳しい情報が出てこないことがほとんど。融資の条件を把握して、その中から選びたいという人にとっては非常に残念なポイントです。

内容や条件を全て把握することは難しいので、融資の専門家に依頼して、ご自身の事業に最適な融資を選んでもらうのが得策かもしれません。

保証料がかかる

信用保証協会の信用保証を利用すると、融資額と条件によって、保証料が設定されます。保証料は、基本的に一括払い。融資の返済と別で支払う必要があるので、その分事業者の負担は大きくなってしまうでしょう。

とはいえ、地方自治体の制度融資を利用することで、信用保証料が低減される自治体もあるので、確認してみることをおすすめします。利用した場合、結果的に低利率で融資を受けられるかもしれません。

信用保証協会の創業融資審査に必要な書類

ここまでは、信用保証協会を介した創業融資のメリット・デメリットについて触れてきました。ここからは、創業融資の審査時に必要な書類についてご紹介します。

こちらでご紹介するのは主に必要な書類です。というのは、地方自治体によって必要な書類が異なるからです。別で必要な場合もありますので、こちらの書類をベースに審査準備を進めて、その後、管轄の信用保証協会に連絡するのがおすすめです。

|

審査時に必要な書類 |

入手方法 |

|

(1)信用保証委託申込書(保証人等明細) |

管轄の信用保証協会HPからダウンロード |

|

(2)申込人(企業)概要 |

|

|

(3)信用保証依頼書 |

|

|

(4)個人情報の取扱いに関する同意書 |

|

|

(5)確定申告書(決算書) |

コピーを持参 |

|

(6)商業登記簿謄本 |

法務局取得可能 |

|

(7)印鑑証明書 |

市役所もしくはコンビニでの発行が可能 |

信用保証協会の審査時に見られているポイント

ここでは、信用保証協会の創業融資で審査時に見られているポイントをご紹介します。主に5つあります。

- ・信用保証を受けられる条件を満たしているか

- ・資金の用途が明確であること

- ・将来設計ができているか

- ・無理なく返済できそうか

- ・事業者の信用があるか

上記の項目を意識して審査の準備を行えば、審査を通過する可能性を最大化させることができます。一つずつ詳しくみていきます。

信用保証を受けられる条件を満たしているか

最初にも触れましたが、条件を満たしていなければ、そもそも創業融資を利用できません。審査を受ける以前に、ご自身が条件を満たしているかということは、しっかりと確認が必要でしょう。

条件を満たしていないのであれば、日本政策金融公庫の創業融資を利用するのも一つの方法です。こちらで日本公庫の創業融資について記載していますのでぜひ、ご覧ください。

資金の用途が明確であること

融資を活用してどのように事業を成長させていくかというプランは明確でなければなりません。具体的な計画を立てられない人は「融資返済の計画もうまく立てられないのではないか」と判断されてしまうためです。

信用保証協会を利用しているから金融機関から融資を受けやすいと言いますが、このような事業者の場合には融資を減額されてしまう可能性があることを知っておきましょう。

満額の融資を利用したいのであれば、資金の用途を明確に説明できるように審査に備えておくことが大切です。

具体的には、事業計画書に以下の内容を記載しましょう。

- どのような目的で借入を希望しているのか

- 融資を利用する必要性

- 融資を得ることでどのような未来が予想できるのか

創業融資を利用する目的や将来のイメージを審査時に明確に伝えることができれば、創業融資の審査を通過する確率は大幅に上がるでしょう。

将来設計ができているか

前項目と多少かぶることもありますが、非常に重要なポイントです。こちらでは、より詳しくご紹介します。将来設計に関しては、審査時に事業計画書と別に資金繰り計画表を用意して根拠を示すことが望ましいです。

資金繰り計画表とは、今後どのくらい事業が成長するかをある程度予測して記載するものになります。扱う商品の売上と支出を利益率や経費なども含めて記載し、資金の流動を予想します。

より明確なイメージを審査担当者に伝えることができれば、金銭管理能力がある事業者だと判断され、審査を有利に進めることができるはずです。また、ご自身の業況を把握するのに非常に役立つ書類となっていますので、信用保証協会の審査を受けない場合にも、作成することをおすすめします。

無理なく返済できそうか

創業融資の金額や返済機関、金利のバランスも判断材料の一つとなっています。無理のある返済計画だとそもそも返済する気がないと判断されてしまい、審査に悪影響を与えてしまいます。

具体的な数字をもとに返済できる根拠を示し、無理なく利用できることを事業計画書に記載しましょう。

事業者の信用があるか

事業者個人の信用についても審査の材料となっています。たとえば、クレジットカードや住宅ローンの滞納、借金の履歴など、信用情報に傷がある場合には、創業融資の利用を断られてしまう場合もあります。

信用情報に関しては、CIC(個人信用情報機関)において開示申請を行えば、誰でも信用情報を確認することが可能です。そのため、信用情報に関して伏せていてもバレてしまうことがほとんど。場合によっては「信用情報を隠した事業者」だと判断されてしまい、審査で信用を失ってしまうこともあります。

そのため、信用情報を隠さないことは大前提として、信用情報に不安がある場合には、一度ご自身で確認してみることをおすすめします。信用情報に傷がついていることがわかれば、今後の対策も変わってくるでしょう。

信用保証協会の審査に落ちてしまう人の特徴

ここまでは、審査で見られているポイントについてご紹介してきました。

ここでは、信用保証協会の審査に落ちてしまう人の特徴をご紹介します。

- 信用保証対象外の業種の場合

- 一度信用保証協会を利用したことがあり、返済が遅れた

- 返済の見込みが著しく低い

- 税金の滞納などで信用度が低い

ご自身が上記の4項目を満たしていると審査に悪影響を及ぼします。怪しい方はこちらで詳しく解説しているので、ぜひご覧ください。

信用保証対象外の業種の場合

信用保証協会が保証できないと判断される業種の場合には、審査に落ちてしまいます。主に対象外になるのは以下の業種です。

- 農業(一部業種を除く)

- 林業(一部業種を除く)

- 狩猟業

- 漁業

- 水産養殖業

- 金融業・保険業

- 性風俗関連

- 学校

- 宗教

- 非営利団体

一度信用保証協会を利用したことがあり、返済が遅れた

一度信用保証協会を利用したことがあって、返済が遅れた場合には審査に落ちてしまいます。理由は信用を失ってしまうからです。

仮に、代位弁済後に完済した場合にも同様で、審査に通過することはないと考えて良いでしょう。一度返済が遅れた場合、信用保証協会の創業融資を利用することはできません。

返済の見込みが著しく低い

銀行取引停止処分・自己破産などが過去行われていて、返済の見込みが著しく低いと判断された場合には、審査に落ちてしまいます。

税金の滞納などで信用度が低い

税金や社会保険の滞納など、信用度が低い事業者は創業融資の審査に落ちてしまいます。こちらも信用が低く、返済できる見込みが少ないと判断されるからです。

特に、信用保証協会は公的機関ですので、税金の滞納は一発でバレます。融資審査以前に滞納分を支払うよう求められることもあります。税金を滞納・未払いすることは法律で固く禁じられていますので、滞っている場合には今すぐ支払いをしましょう。

また、税金の支払い状況は「納税証明書」によって審査されます。

信用保証協会の審査を通過するために心がけること

ここまで、審査落ちしてしまう人の特徴をご紹介してきました、審査に落ちてしまう人の特徴は「信用が低い」事業者だということです。つまり、信用を上げることで創業融資の審査を通過する可能性が格段に上がるのです。

ここでは、信用保証協会の創業融資を利用するにあたって、審査を通過するために心がけるべきことについてご紹介します。

- 創業計画書を作り込むこと

- その他審査の申し込み書類を作り込むこと

- 融資の専門家に相談すること

こちらの項目に留意して審査に備えれば、審査を通過できる可能性が格段に上がるはずです。詳しく見ていきましょう。

創業計画書を作り込むこと

創業計画書は審査で最も重要な書類です。

- どのような目的で融資を借り入れるのか

- 融資を利用することでどのような将来を見据えているのか

- 事業がどのように成長すると予想しているか

- 事業の本気度はどのくらいか

など、審査担当者が知りたい情報を一気に確認できる書類だからです。すべてにおいてリアリティのある内容を記載できれば、「融資を与えるとどうなるか」が明確に判断できるので、融資を与えてくれる可能性が高くなります。

信用保証協会の創業融資を利用したければ、まずは創業計画書を充実させるべきです。

その他審査の申し込み書類を作り込むこと

創業計画書が最も重要ですが、その他審査時に必要な書類も作り込む必要があります。たとえば、申込人(企業)概要などの書類。こちらは申込者がどのような人物(企業)なのかの審査材料となる書類です。

全く事前情報がない人にどれだけわかりやすく伝えられるかが求められます。あなたの事業に興味を持ってくれるかが決まる重要な書類ですので、しっかりと審査に合わせて準備することが大切です。

そのほかにも提出する書類は作り込み、事業の魅力を審査でアピールすることが大切です。

融資の専門家に相談すること

融資の専門家に依頼することで審査通過率は上がるでしょう。融資のスペシャリストが事業内容をもとにして、最適な創業融資を選択してくれるだけでなく、ノウハウを最大限活用して審査に適した書類の作成も行ってくれるのです。

もし、融資に関して全く知識がない人が書類の準備を行うと、どのくらいの時間がかかると思いますか。書類の書式から審査に受かりやすい書き方まで勉強してから作成する必要があるので、非常に時間がかかってしまうことは間違いないでしょう。

しかし、融資のスペシャリストに依頼すれば効率的かつ効果的な審査書類を作成してくれるので、最短で創業融資の申し込みを行えます。審査に関して不安を感じている方は融資の専門家に依頼することをおすすめします。

信用保証協会の創業融資実行までの流れ

ここまでは、審査に受かるために必要な心がけをご紹介してきました。最後に融資実行までの流れをまとめます。ここでは、地方自治体の制度融資を例に流れをご紹介します。以下の表をご覧ください。

|

制度融資の流れ |

概要 |

|

1.地方自治体窓口で融資の申請 |

地方自治体の窓口に赴き、制度融資を利用したい旨を伝えます。 |

|

2.金融機関に融資申し込み |

上記あっせん状や紹介状+事業計画書・登記事項証明書・印鑑証明書などを持参し、融資の申し込みを行います。 |

|

3.信用保証協会に信用保証申し込み |

金融機関の申し込みが終わったら、信用保証協会への申し込みが手配されますので、その手順に従って、申し込みを行います。 |

|

4.信用保証協会の審査(面談がある場合も) |

金融機関経由で送付された書類をもとに、信用保証協会で審査が行われます。書類審査後に疑問点や不足点がある場合には、面談が行われることもあります。 |

|

5.金融機関で最終審査 |

信用保証協会の審査通過後、金融機関で融資を与えても良いか、最終審査が行われます。 |

|

6.融資実行 |

審査をすべて通過すれば、融資額が銀行口座に振り込まれます。 |

|

7.融資返済 |

融資の返済時期になったら、返済します。 |

3つの機関で審査が行われるため、融資実行までにかかる期間は2〜3ヶ月程度です。創業融資を受けたい時期の3〜4ヶ月程度前から審査の準備を進めるのが良いでしょう。

まとめ:信用保証協会の創業融資審査を通過するなら、税理士に相談

本記事では、信用保証協会の創業融資の審査についてご紹介してきました。信用保証協会の創業融資では基本的に書類で審査が行われます。まずは、創業計画書や資金繰り計画表などを作り込んで、審査通過を目指しましょう。

とはいえ、これらの書類はご自身で作成することが非常に難しいです。専門的な知識や効果的な作成方法がわからないと、審査を通過できる書類を作成することは難しいでしょう。そこで、本HPを運営している税理士法人経営サポートプラスアルファから相談があります。わたしたちに信用保証協会の創業融資をサポートさせてください。

税理士法人経営サポートプラスアルファでは、創業融資の審査に欠かせない書類の作成業務を主として、創業融資にかかわるサポートを行なっております。

「そもそもどの創業融資を選べばおトクに会社を運営できるかわからない」「ぶっちゃけ、創業融資を利用するメリットがあるの」など、疑問を抱えている方は、ぜひお気軽にご相談ください。

24時間いつでも相談を受付家ております。

LINEやメール、お電話でお客様のお悩みをお待ちしております。

もちろん、相談は無料。

お客様にご満足いただくまで報酬をいただきません。

小さなことから大きなことまで、なんでもご相談ください。